▶「インボイス」の記事をお探しの方はこちらも

下請法はインボイスも規制対象に

下請法は、消費税を含めた取引の対価も規制しています。

現在、消費税の下請事業者への転嫁に焦点が置かれています。

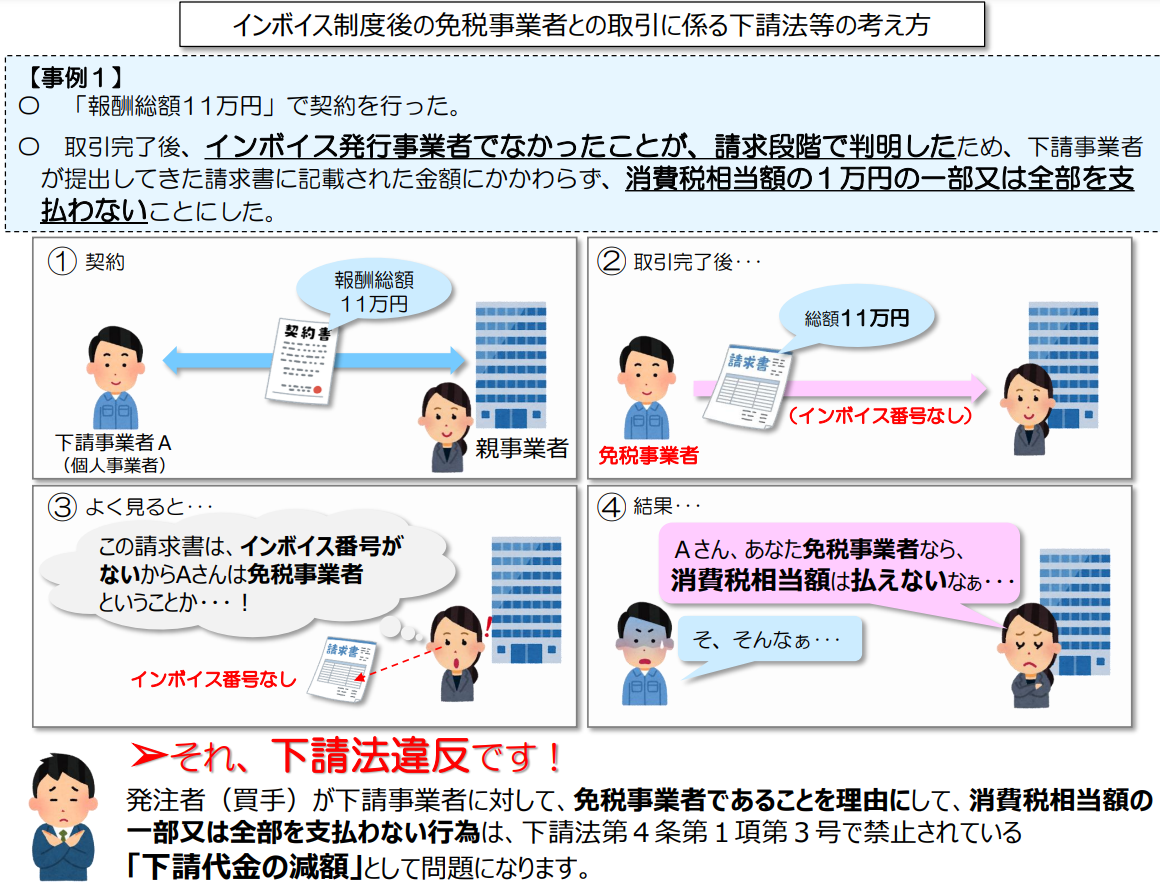

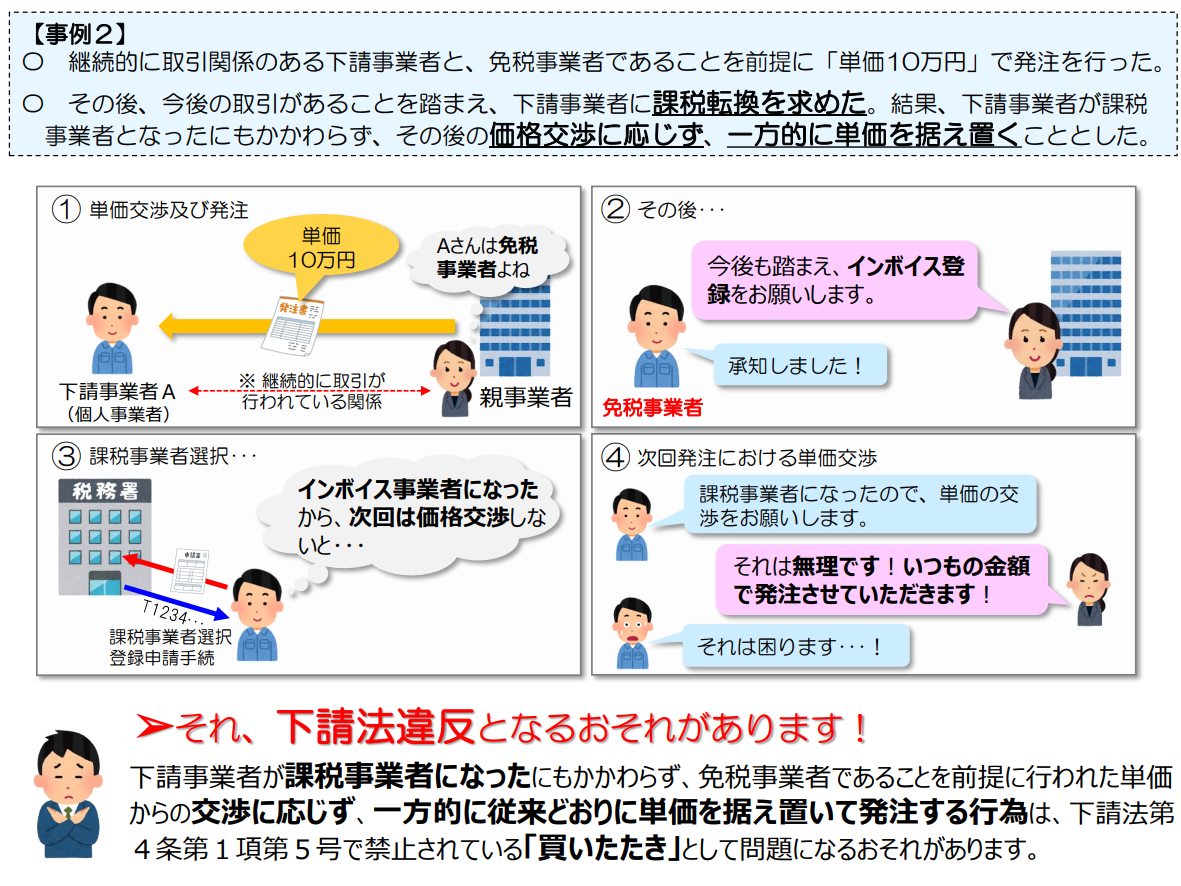

2023年10月、インボイス制度が始まったら、次のような行為も下請法に違反する可能性があります。

【引用元】インボイス制度後の免税事業者との取引に係る下請法等の考え方(中小企業庁)

【引用元】インボイス制度後の免税事業者との取引に係る下請法等の考え方(中小企業庁)

この他、免税事業者に対し「これまで通り10%上乗せの対価で取引するが、代わりに○○を買ってくれ」などと下請事業者の利益を不当に減らす行為も、下請法の対象となります。

下請法の改正ポイント2つ

報道を見ると、下請法の改正のポイントは次の2つにあると言えます。

資本金要件の引き下げ

現行の下請法の対象となる親事業者は「資本金1000万円超の企業」です。

資本金1000万円以下の法人や個人事業主は、規制の対象外となります。

こういった事業主でも独占禁止法の規制は受けます。

ただし、独占禁止法は個別認定で時間がかかります。

そして、資本金1000万円以下の企業の発注先の多くは、フリーランスです。

見方を変えると「フリーランスの泣き寝入りは大半が放置状態」だと言えます。

この状況を是正すべく、フリーランスが下請けの取引については、資本金1000万円以下の企業も規制対象に加えられる模様です。

フリーランスを定義

「どの企業を親事業者とするか」においては、資本金の要件だけでは不十分です。

「誰が下請事業者なのか」も明確にしなくてはなりません。

今回の改正も同様です。

企業の資本金要件を下げるだけでなく、下請事業者の定義、つまり「(下請事業者となる)フリーランスとは何か」の定義も必要となります。

現時点では「実店舗がない」「1人で事業運営」といった定義が検討されている模様です。

下請法の改正がインボイスに与える影響とは

現行の法制度のままだと、フリーランスはインボイス開始後、

「請求書で免税事業者だとわかった途端、『消費税分は値下げしろ』と言われた」

「課税事業者になったのに、消費税分の値上げが受け入れられなかった」

といった事態に陥るかもしれません。

独占禁止法では、解決に時間と手間がかかるからです。

しかし、下請法が改正され、小規模事業者も規制されれば、不当な値下げや価格の据え置きは取り締まり対象となります。

フリーランスは、泣き寝入りせずに済むようになるのです。

ただし、何でもかんでも保護されるわけではありません。

親事業者が「インボイスが始まるから課税事業者になってくれ」とお願いすることや価格交渉をすること自体は公平な取引の範疇です。

規制されるのは、あくまで「親事業者の優越的地位の濫用」です。

また、下請法が改正されても、フリーランス自ら勉強し改善に向けて対処するのでなければ、法の保護は受けられません。

自ら勉強し、自ら身を守る姿勢がフリーランスには求められます。

【参考】

フリーランスとして安心して働ける環境を 整備するためのガイドライン(概要版)

免税事業者及びその取引先のインボイス制度への対応に関するQ&A(公正取引委員会)

個別転職相談(無料)のご予約はこちらから

最新記事はKaikeiZine公式SNSで随時お知らせします。

◆KaikeiZineメルマガのご購読(無料)はこちらから!

おすすめ記事やセミナー情報などお届けします

【メルマガを購読する】

(関連記事)

国税庁をかたる詐欺メールに注意!納税遅れの本当の処分はコレだ

NISA恒久化、金融庁が要望?税制改正の行方と非課税の内容は

副業300万円以下はすべて雑所得?通達改正案のメリット・デメリット

【税の作文】国の教育費は5兆円超!学校の授業にかかる税金は?

▶その他関連記事はこちら